行业报告 > TalkingData-2016年中国移动互联网行业发展报告

报告关键词

移动互联网 行业报告 设备规模 用户画像 地域分布 手机品牌 国产手机 华为 OPPO 换机表现 共享单车 打车出行 二次元 应用排行

报告概述

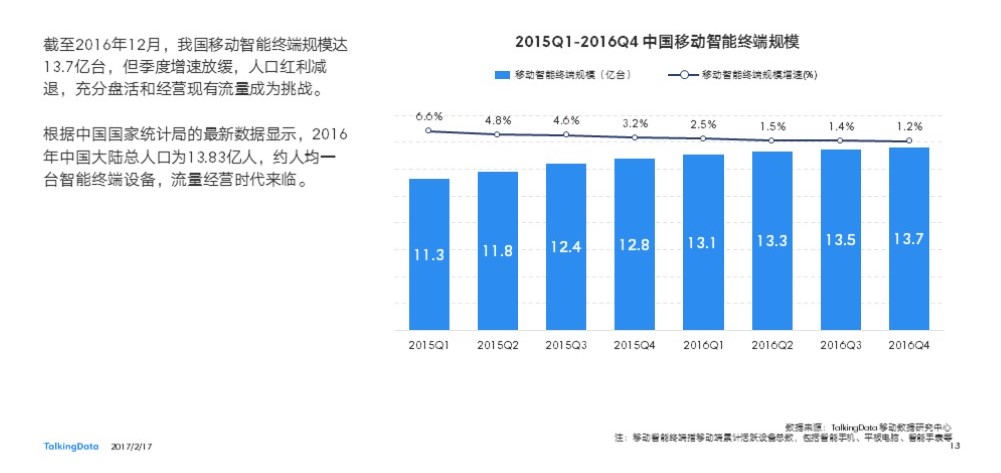

根据TalkingData数据,截至2016年12月,我国移动智能终端规模达13.7亿台,但季度增速放缓,人口红利减退,充分盘活和经营现有流量成为挑战。TalkingData认为,移动互联网将要告别野蛮生长,迎接存量掘金时代。在报告中,我们将从宏观环境、用户洞察、硬件市场、行业应用、应用榜单这5个角度去解析刚刚过去的2016年移动互联网行业发展,跟踪行业数据,盘点行业热点。

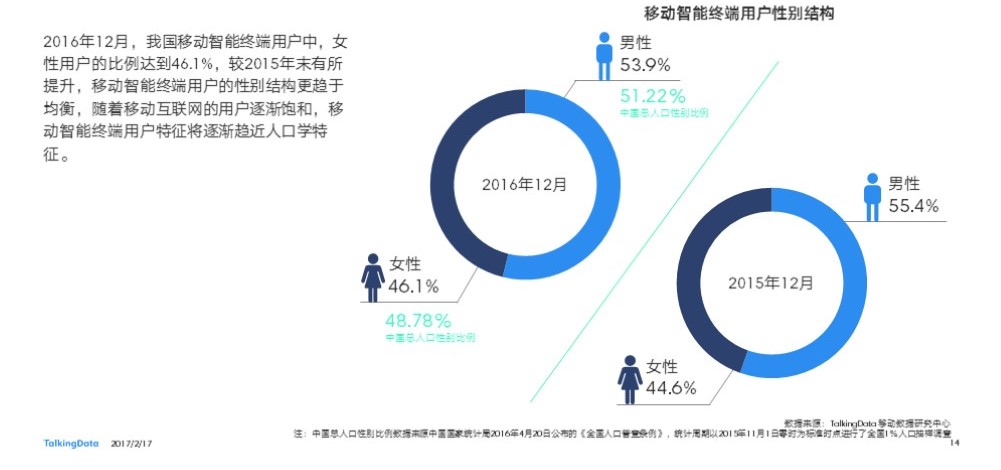

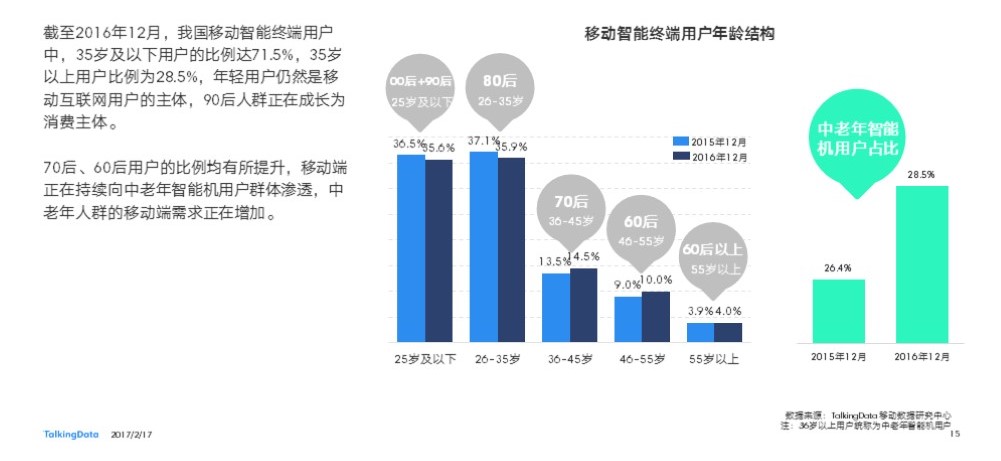

根据中国国家统计局的最新数据显示,2016年中国大陆总人口为13.83亿人,约人均一台智能终端设备,流量经营时代来临。2016年12月,我国移动智能终端用户中,女性用户的比例达到46.1%,较2015年末有所提升,移动智能终端用户的性别结构更趋于均衡;35岁及以下用户的比例达71.5%,35岁以上用户比例为28.5%,年轻用户仍然是移动互联网用户的主体,90后人群正在成长为消费主体。

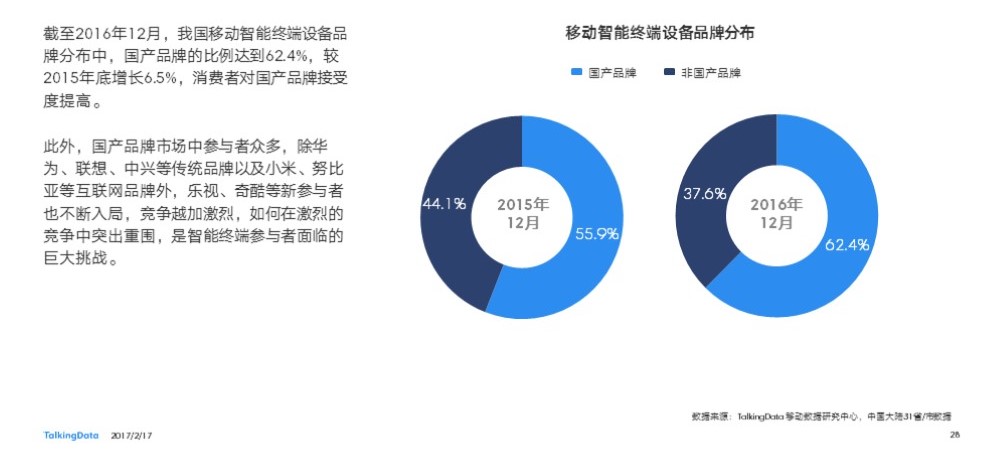

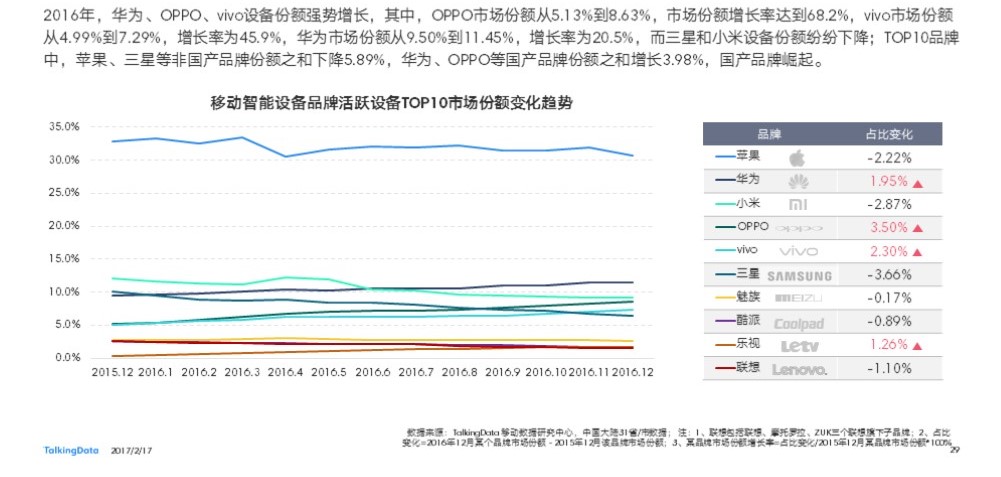

截至2016年12月,我国移动智能终端设备品牌分布中,国产品牌的比例达到62.4%,较2015年底增长6.5%,消费者对国产品牌接受度提高。2016年,华为、OPPO、vivo设备份额强势增长,其中,OPPO市场份额从5.13%到8.63%,市场份额增长率达到68.2%,vivo市场份额从4.99%到7.29%,增长率为45.9%,华为市场份额从9.50%到11.45%,增长率为20.5%,而三星和小米设备份额纷纷下降;TOP10品牌中,苹果、三星等非国产品牌份额之和下降5.89%,华为、OPPO等国产品牌份额之和增长3.98%,国产品牌崛起。

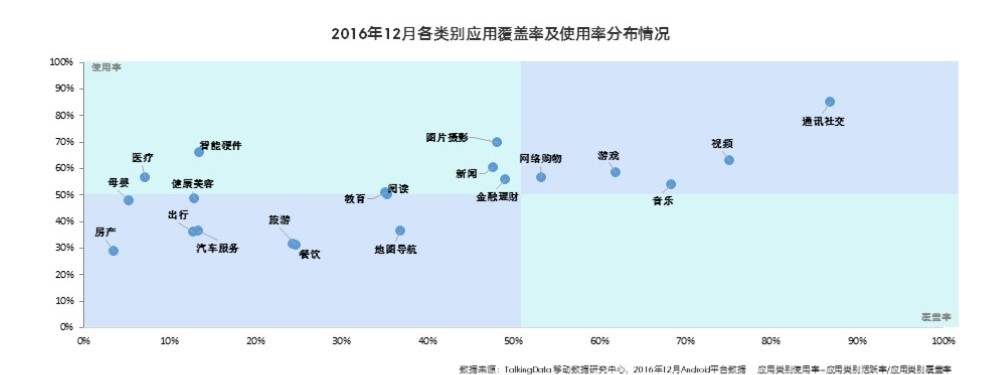

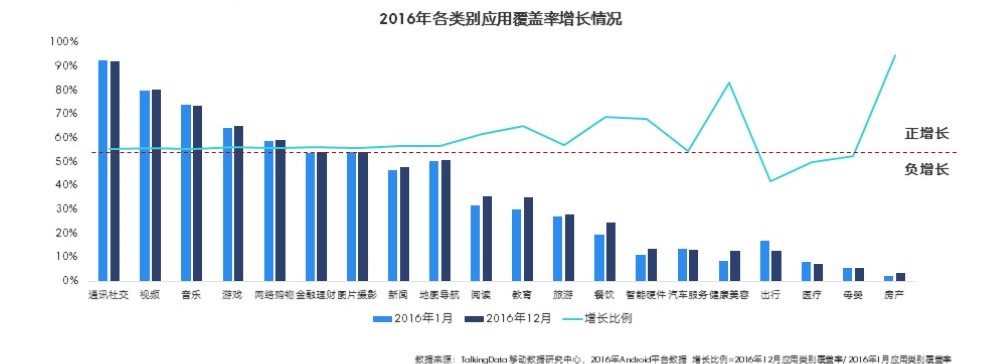

在2016年中,通讯社交仍然是覆盖率与使用率最高的应用类别,而视频、游戏、网络购物类应用同属于大众人群使用率及覆盖率较高的应用类别,社交及娱乐作为移动智能终端用户的刚性需求,用户市场基本释放完毕,市场格局基本稳定。2016年,通讯社交、视频、音乐等高覆盖率的应用类别增长乏力,行业应用市场基本饱和;受网约车政策影响,出行类应用覆盖率出现了负增长;而房产类应用是2016年中覆盖率增长最为迅猛的应用类别,餐饮、健康美容、教育等消费类型应用覆盖率也在保持增长,细分类别应用的市场潜力正在释放。

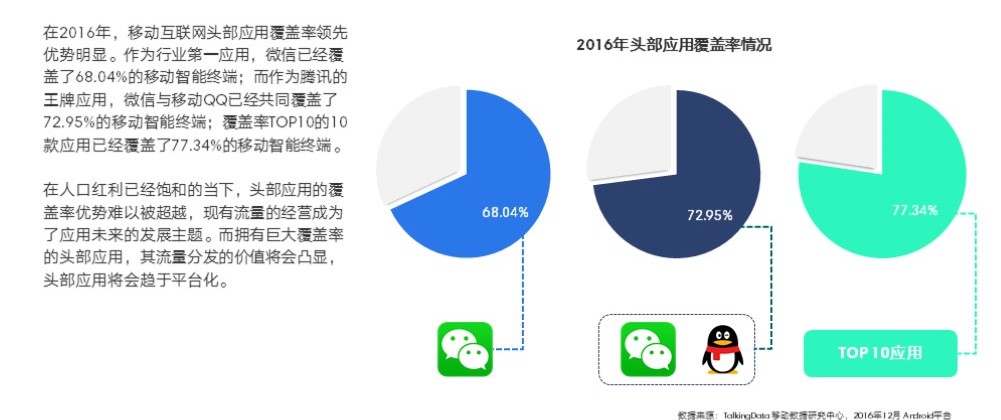

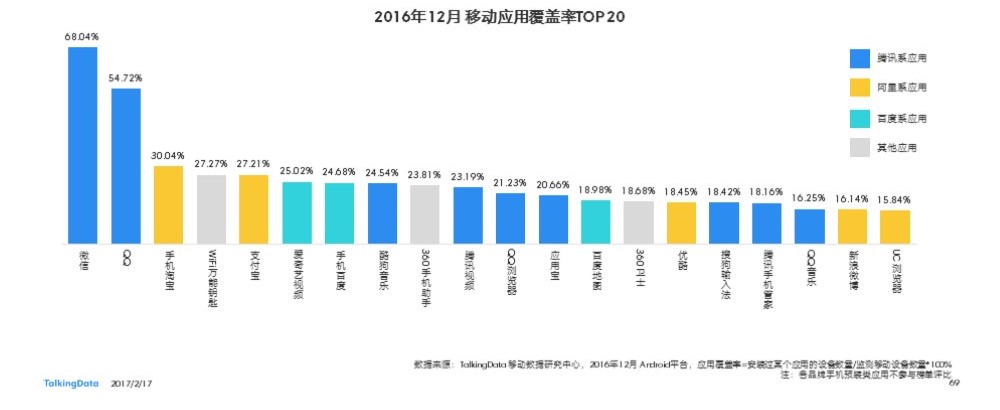

在2016年,移动互联网头部应用覆盖率领先优势明显。作为行业第一应用,微信已经覆盖了68.04%的移动智能终端;而作为腾讯的王牌应用,微信与移动QQ已经共同覆盖了72.95%的移动智能终端;覆盖率TOP10的10款应用已经覆盖了77.34%的移动智能终端。在人口红利已经饱和的当下,头部应用的覆盖率优势难以被超越,现有流量的经营成为了应用未来的发展主题。而拥有巨大覆盖率的头部应用,其流量分发的价值将会凸显,头部应用将会趋于平台化。

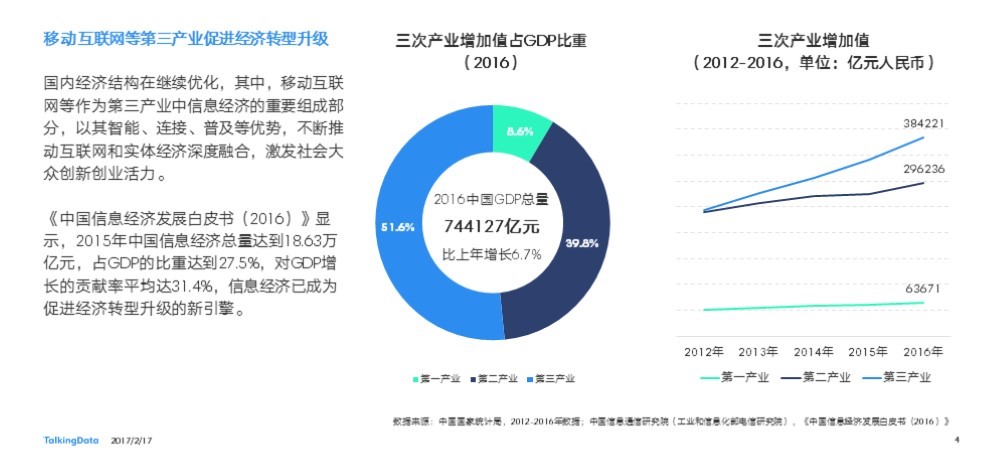

移动互联网等第三产业为中国经济增长贡献新动能

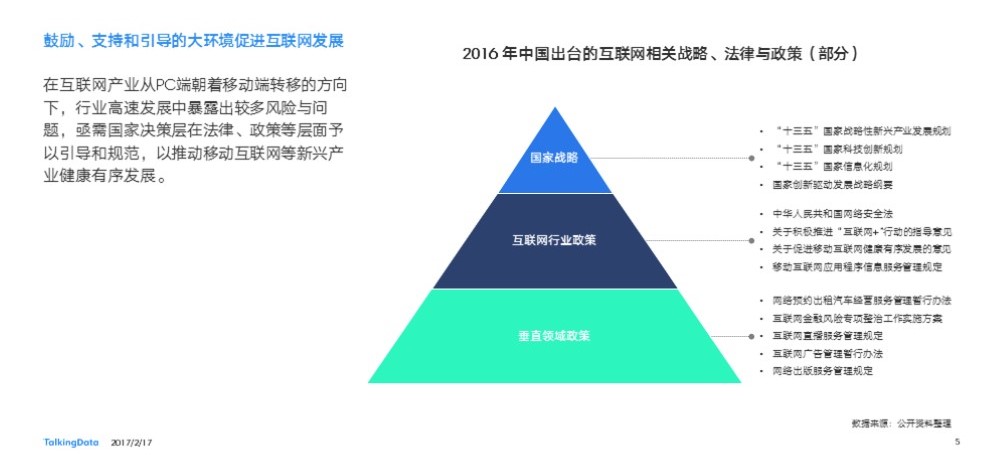

移动互联网等行业监管力度加强既是机遇也是挑战

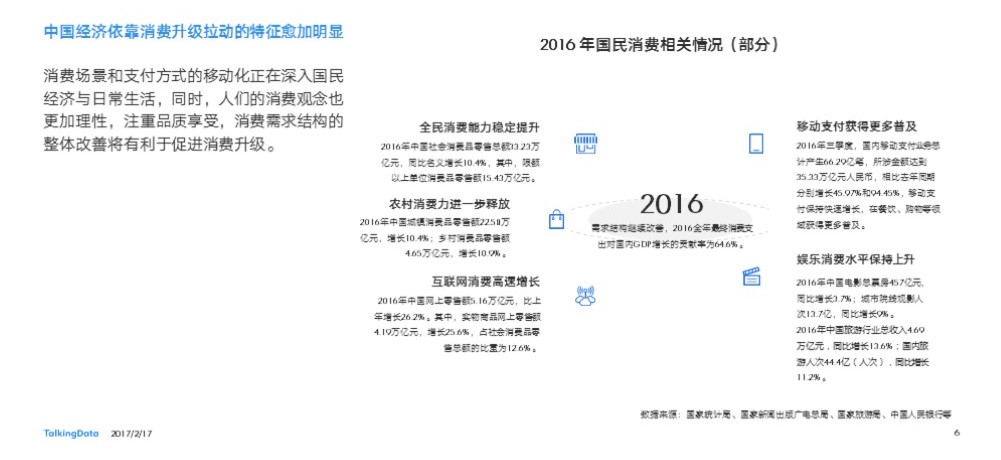

消费升级,移动化、个性化需求推动消费结构继续改善

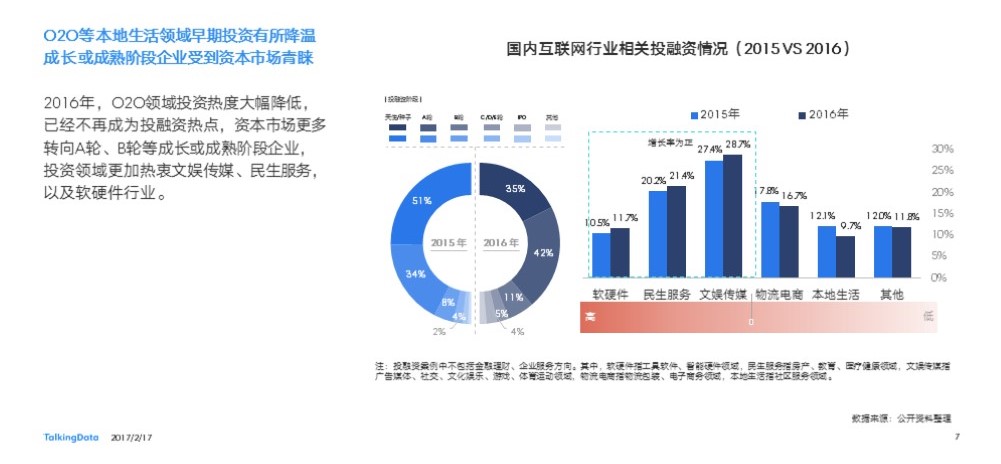

互联网领域投资更加理性,重心向文娱传媒与民生服务倾斜

移动互联网深入社会生活,丰富产品形态和商业模式

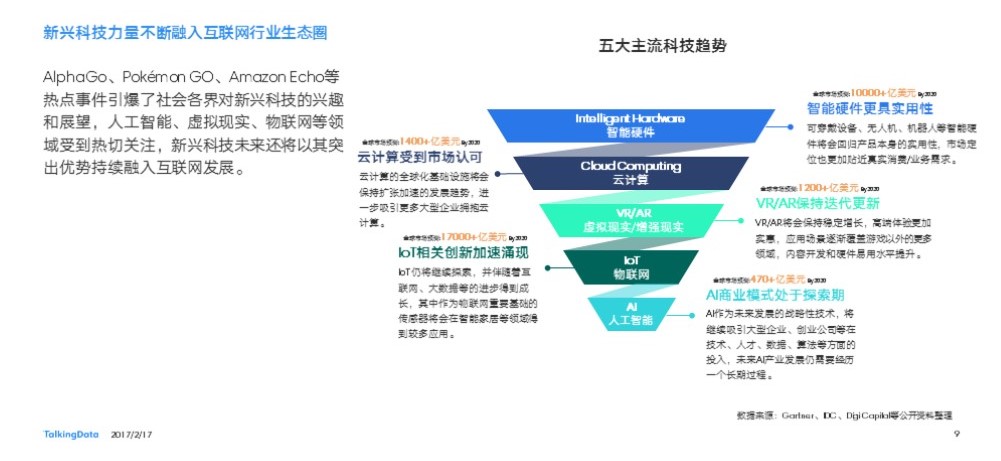

新兴科技融入互联网行业发展,为应用服务及模式创新注入动力

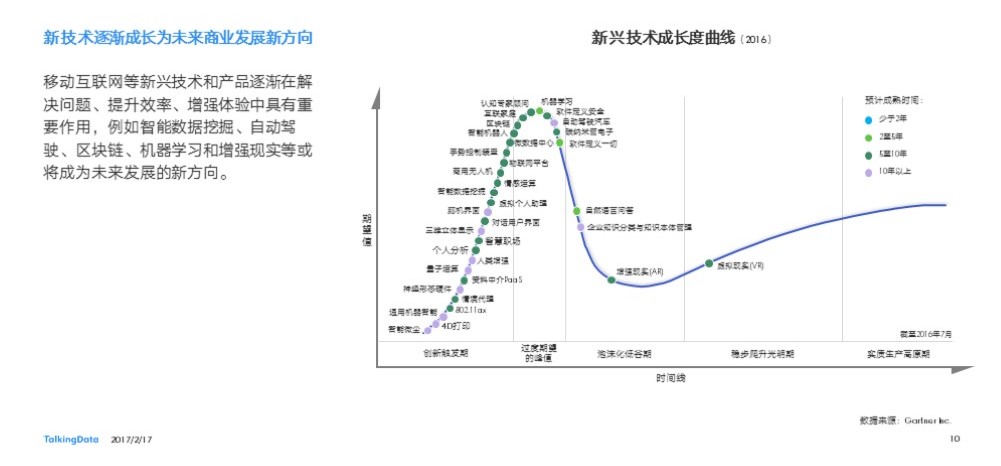

智能化、场景化、平台化成关键词,新技术催生商业新机遇

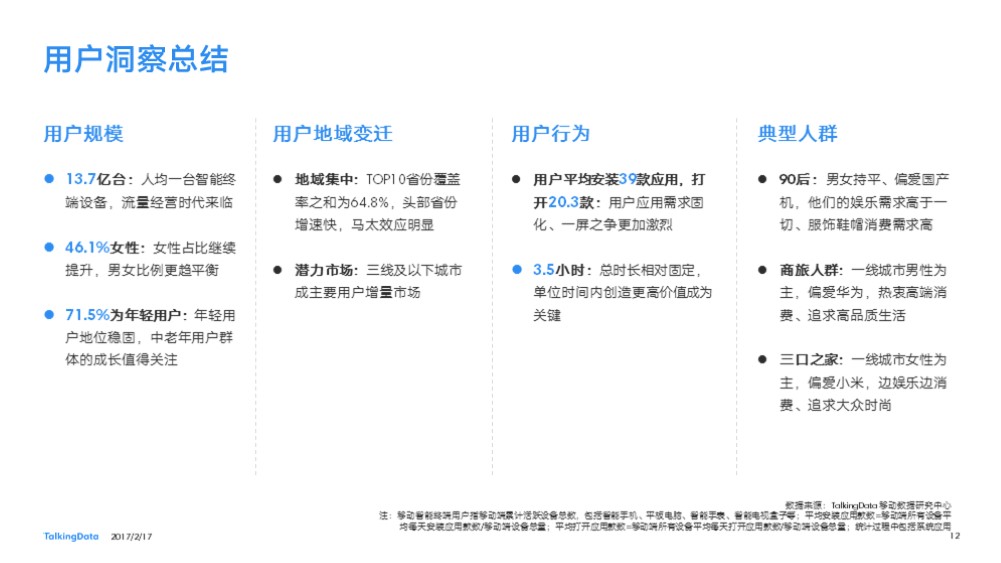

人均一台智能终端设备,流量经营时代来临

女性占比继续提升,男女比例更趋平衡

年轻用户地位稳固,中老年用户群体的成长值得关注

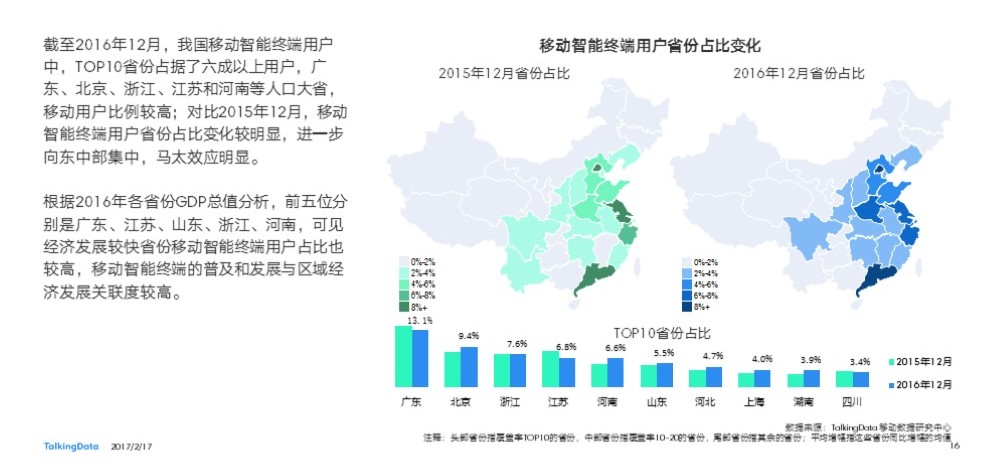

TOP10省份覆盖率之和达64.8%,马太效应明显

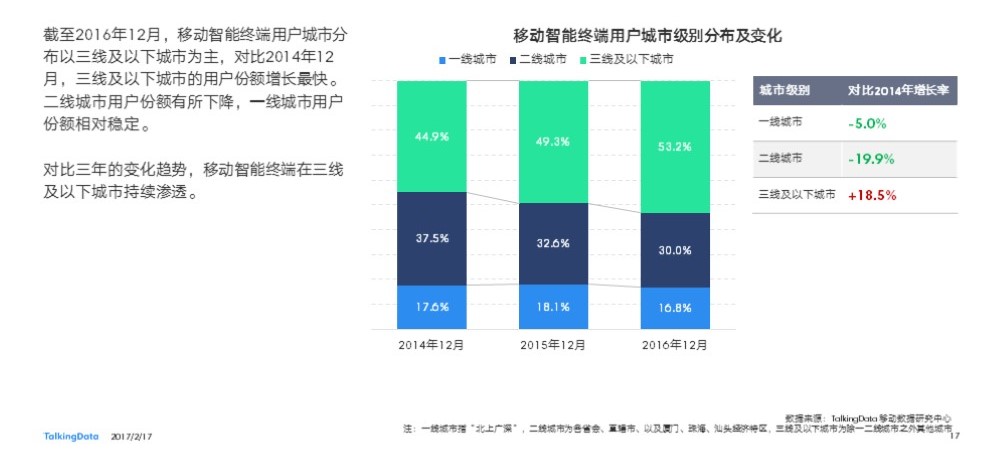

三线及以下城市成主要用户增量市场

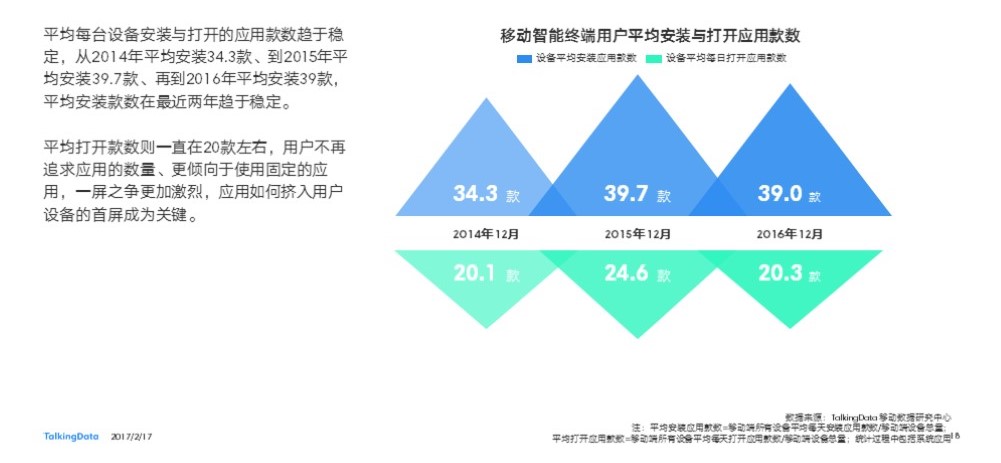

用户应用需求固化、一屏之争更加激烈

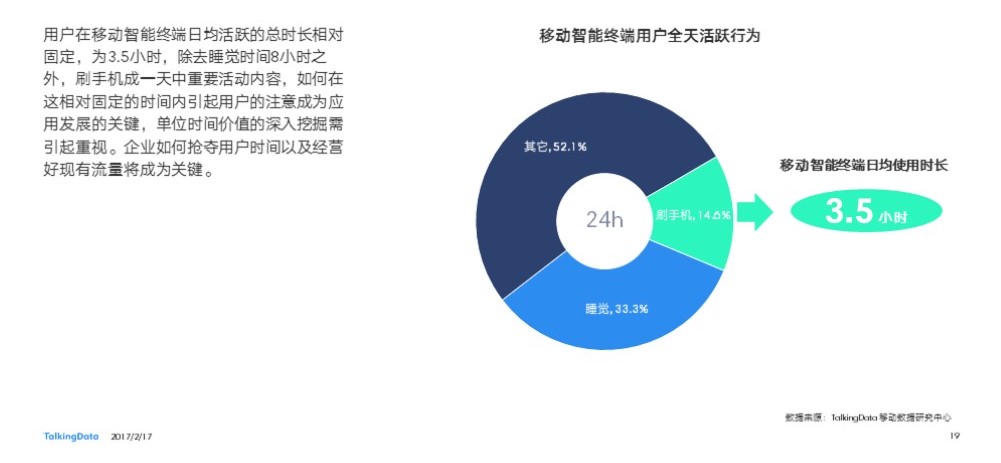

总时长相对固定,单位时间内创造更高价值成为关键

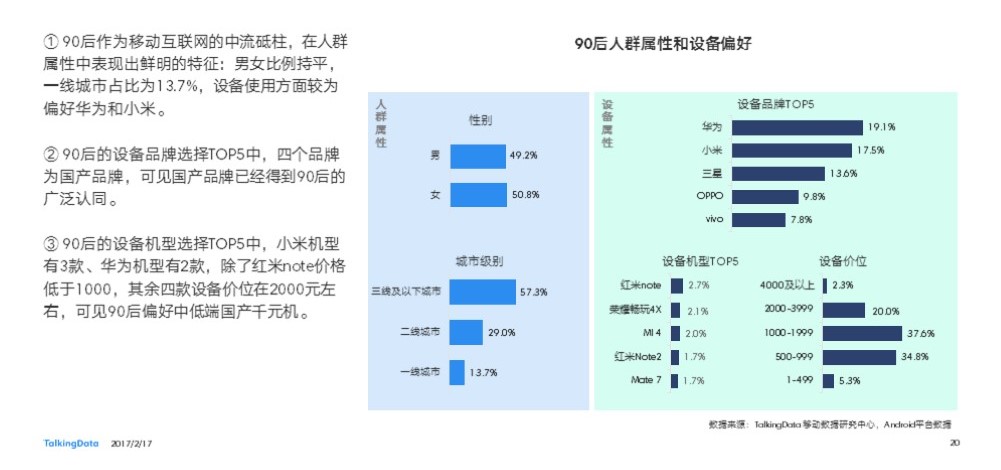

90后:男女持平、偏爱中低端国产千元机

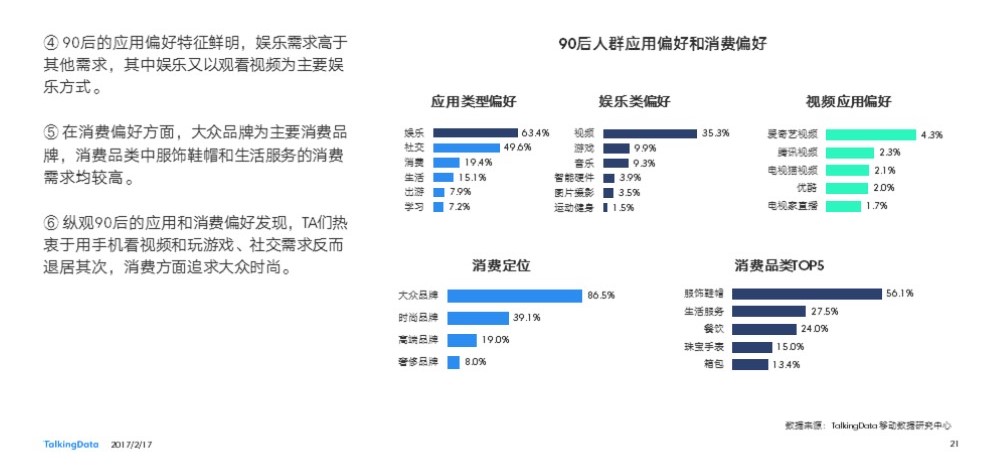

90后:娱乐高于一切、服饰鞋帽消费需求高

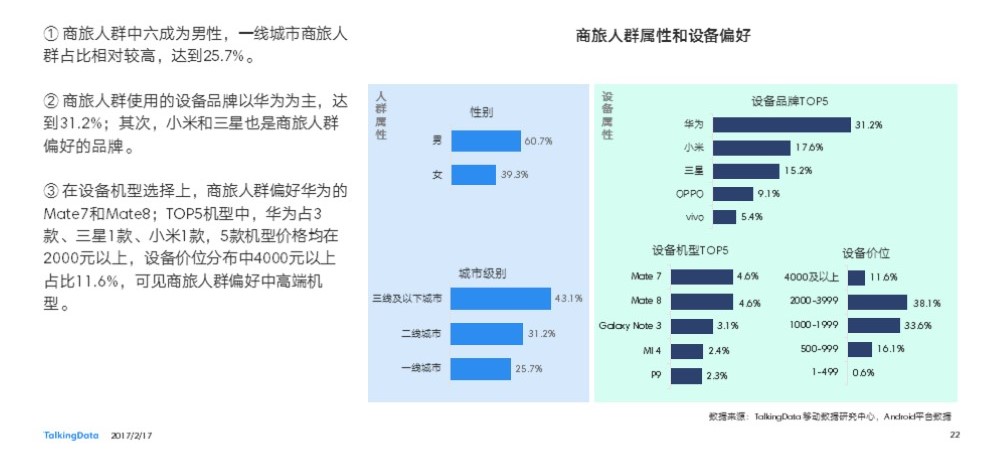

商旅人群:一线城市男性为主,偏爱华为

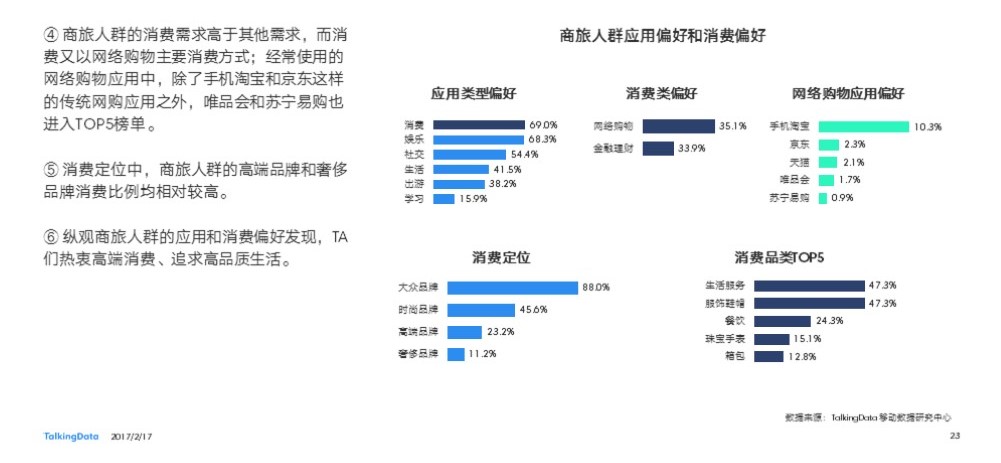

商旅人群:热衷消费、追求高品质生活

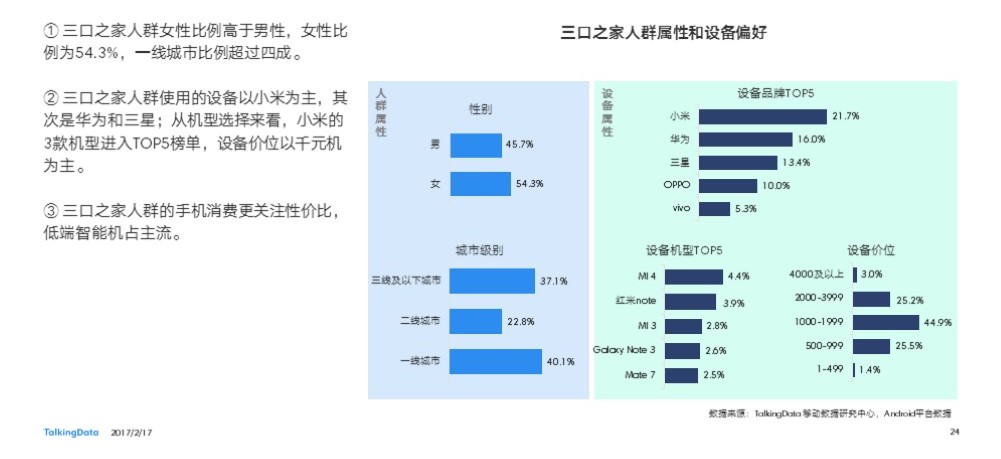

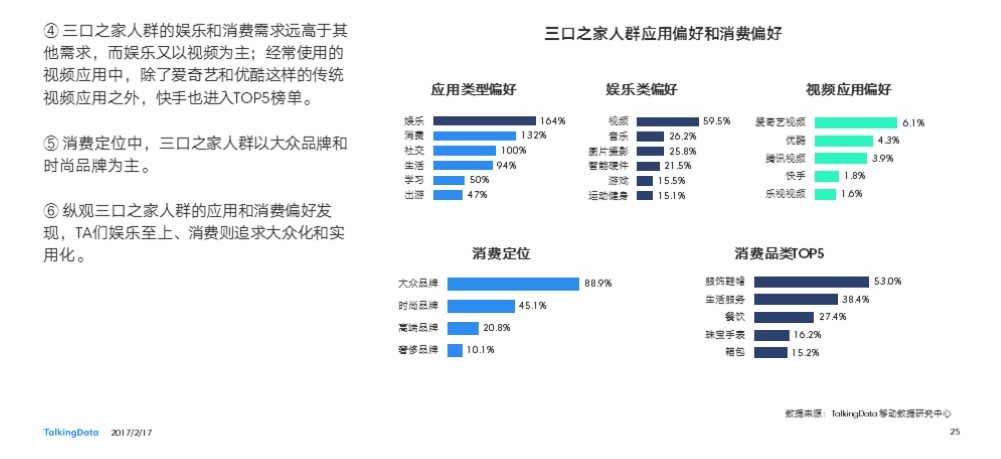

三口之家:一线城市女性为主,偏爱小米

三口之家:边娱乐边消费、追求大众时尚

消费者对国产品牌接受度提高,机遇与挑战并存

硬件市场洗牌,OPPO、vivo、华为等国产品牌崛起

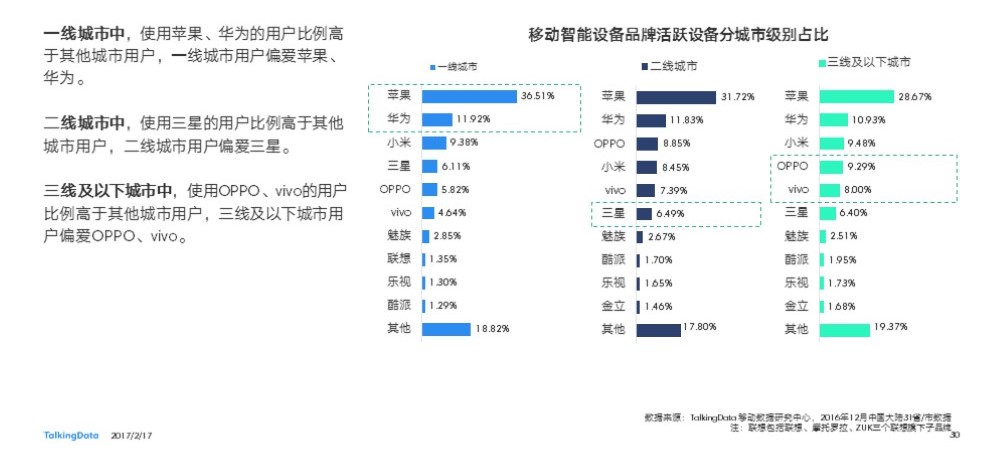

一线城市用户偏爱苹果,三线城市用户偏爱OPPO、vivo

iPhone 6是市场份额最高机型,5款新机型获可观用户份额

iPhone 6s市场份额增幅最多,增幅TOP20中新机型过半

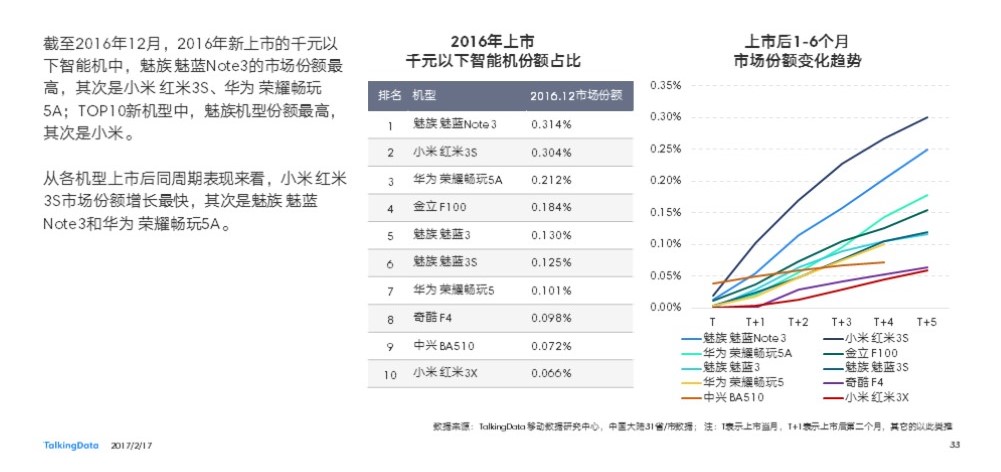

魅族 魅蓝Note3、小米 红米3S是表现最好的千元以下新机型

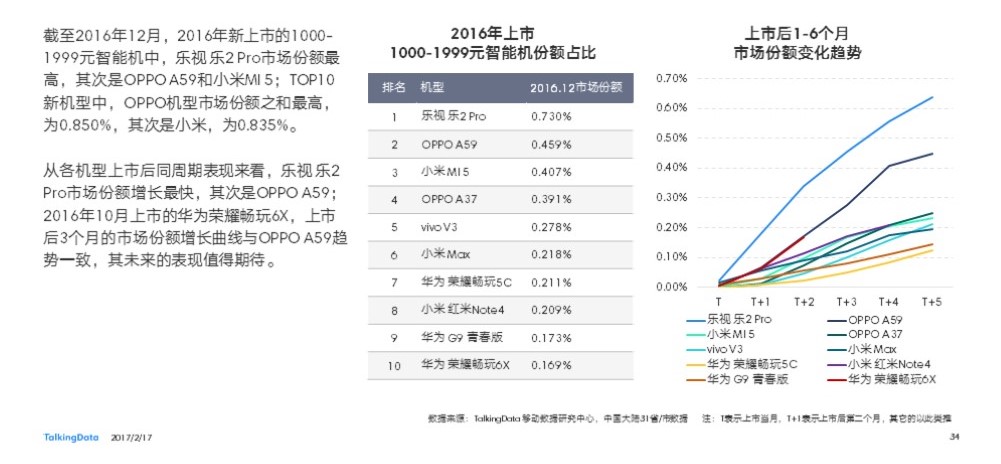

乐视 乐2 Pro是表现最好的1000-1999元价格段新机型

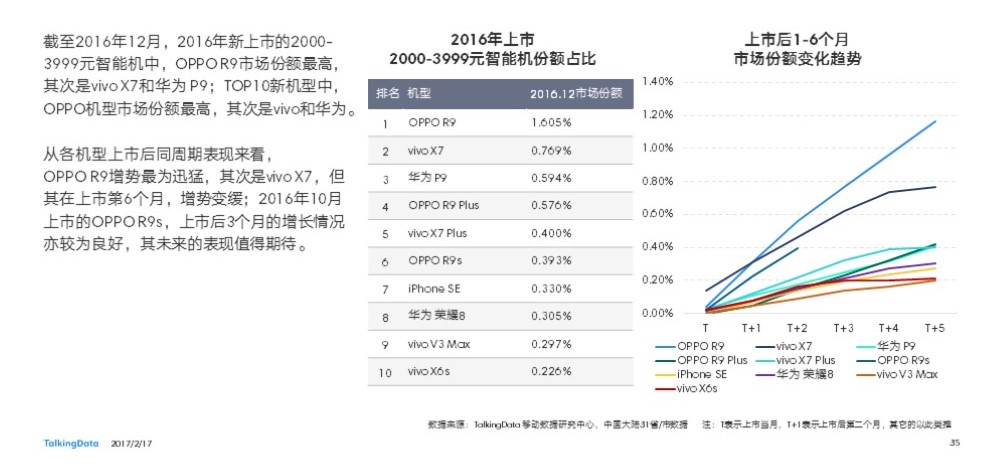

OPPO R9是表现最好的2000-3999元价格段新机型

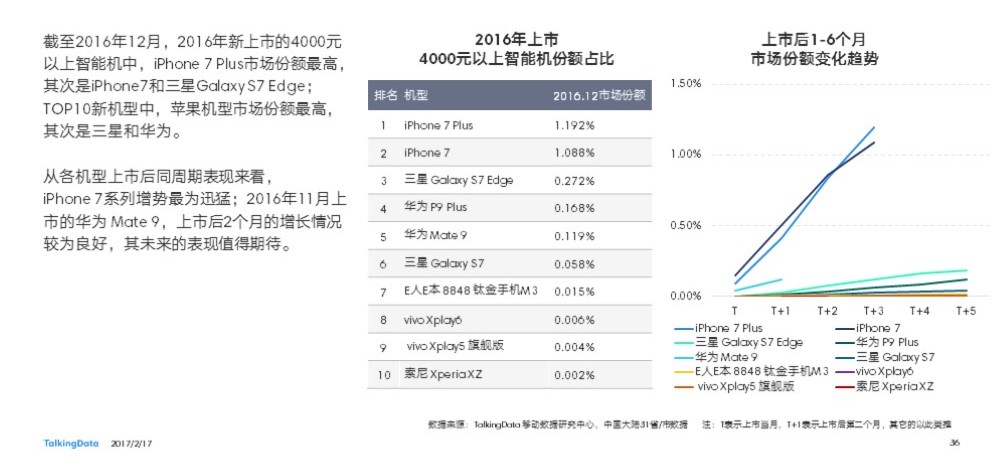

iPhone 7系列是表现最好的4000元以上新机型

国产手机厂商争相布局海外市场,寻求新的增长点

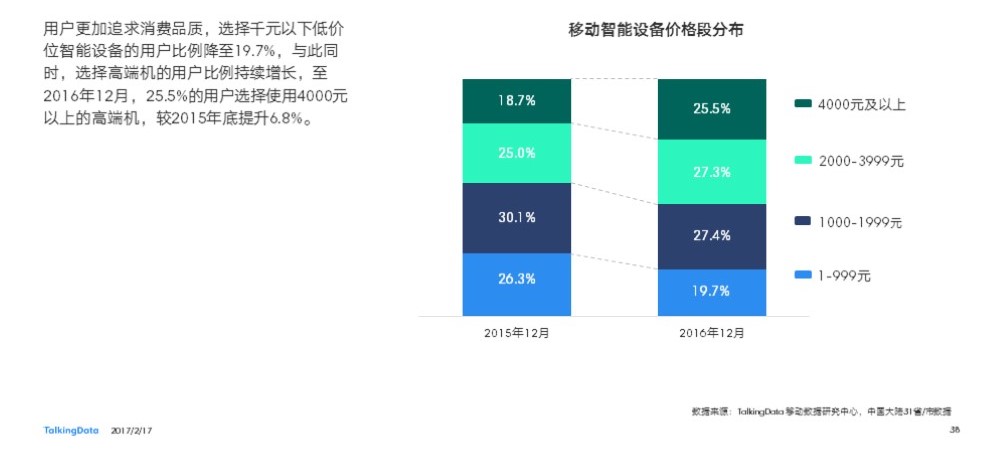

硬件消费升级,高端机市场成未来国产品牌市场增长点

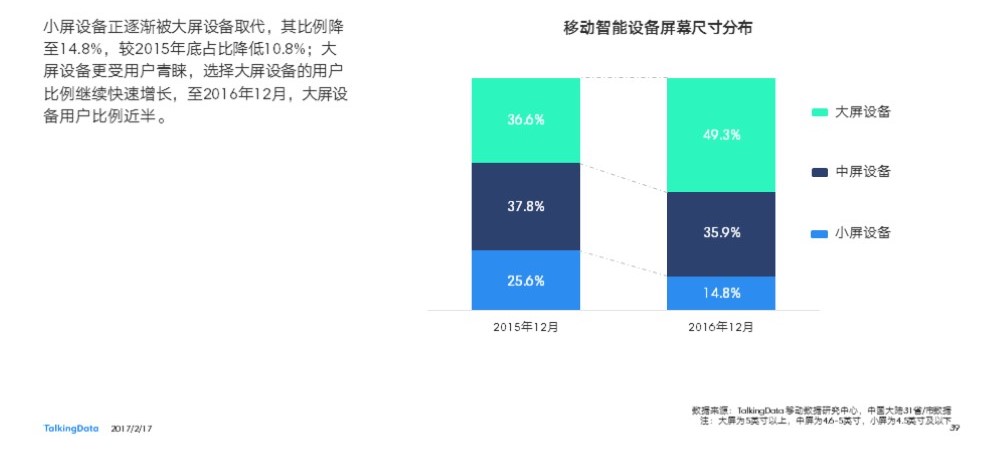

大屏设备占据半边天,更受用户青睐

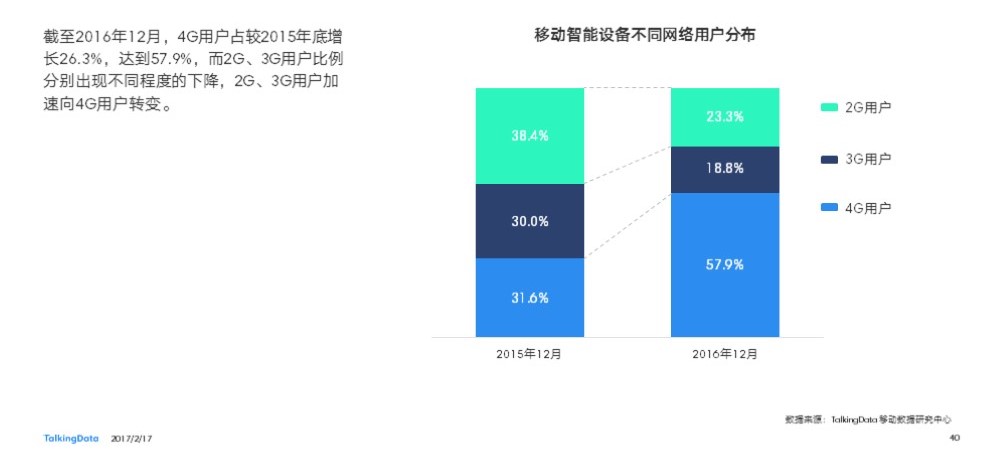

2G、3G用户加速向4G用户转变,4G用户占比近6成

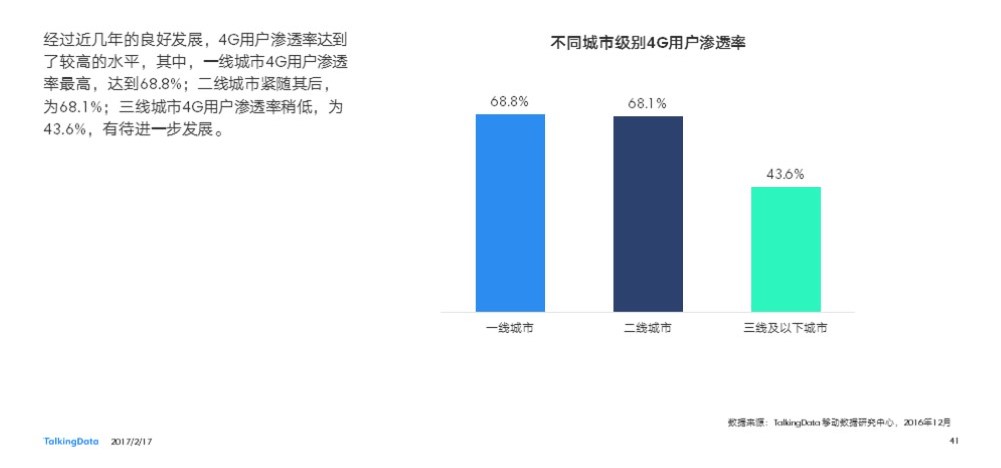

一线城市4G用户渗透率最高

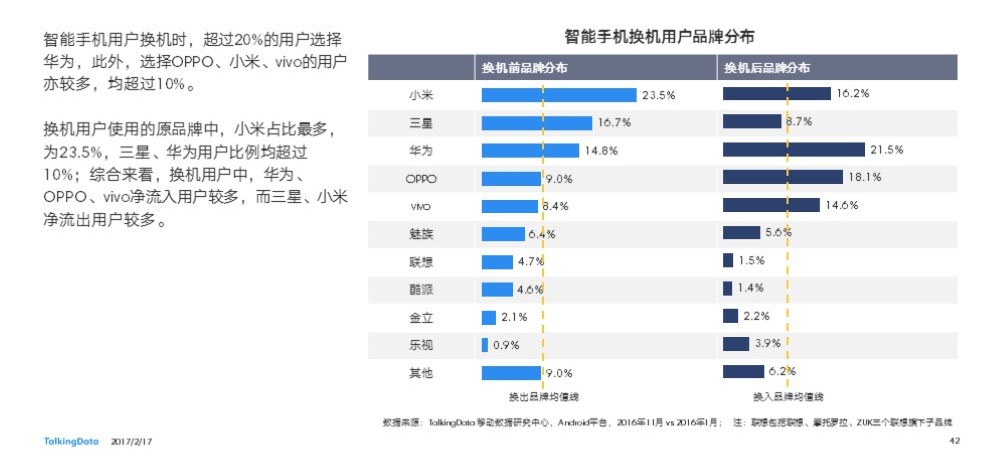

换机用户最爱华为和OPPO

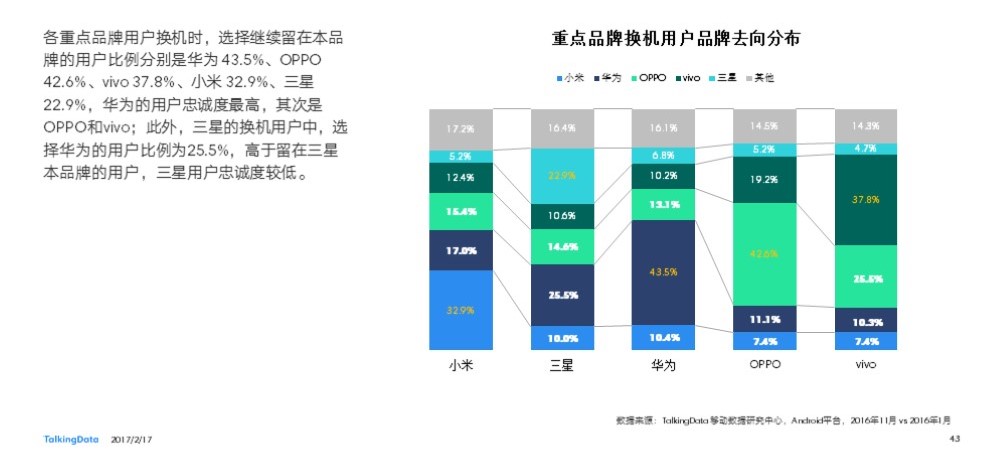

华为、OPPO用户忠诚度较高,三星用户忠诚度较低

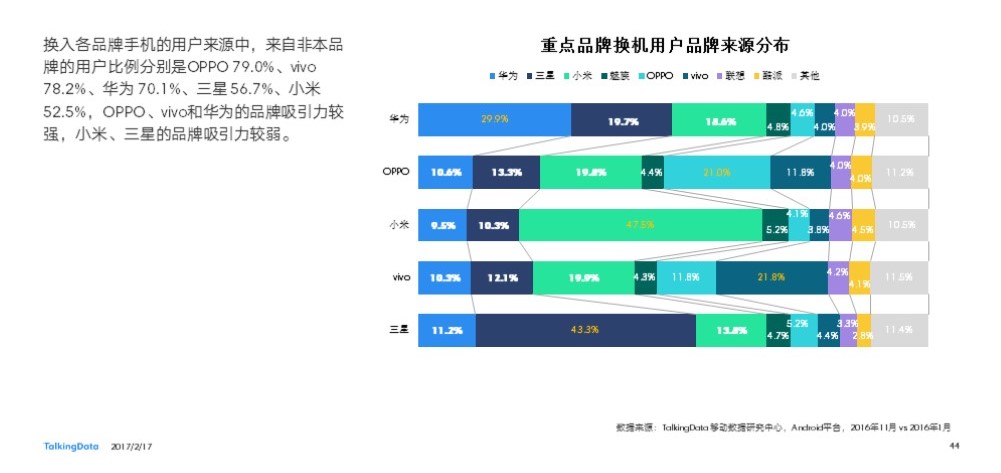

OPPO、vivo品牌吸引力较强,小米、三星品牌吸引力较弱

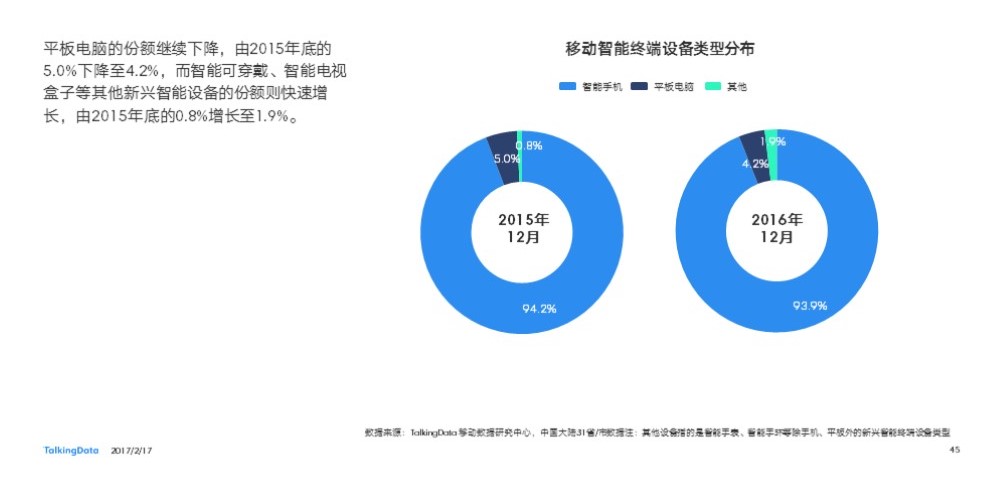

平板电脑份额下降,新兴智能设备份额快速提升

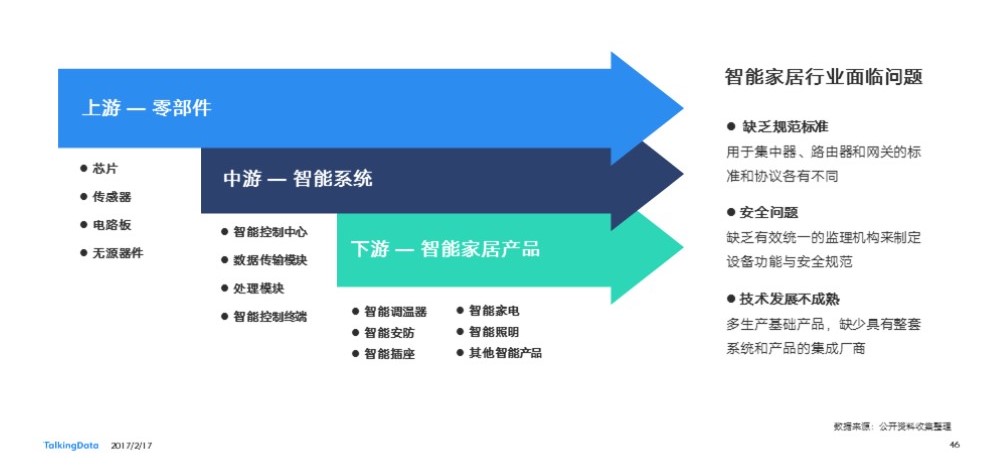

智能家居产业链仍处于成长阶段,规范缺乏、安全性是其两大挑战

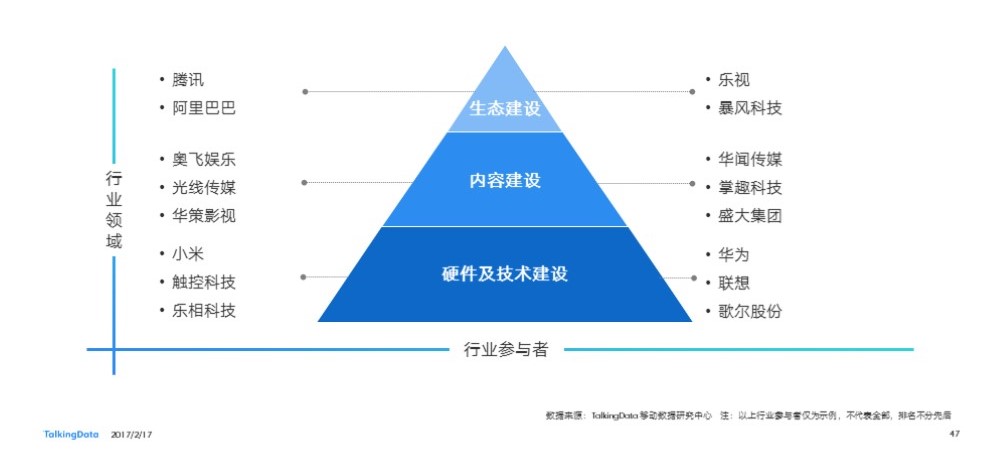

中国VR/AR生态初步形成,互联网巨头和创业者均在抢占风口

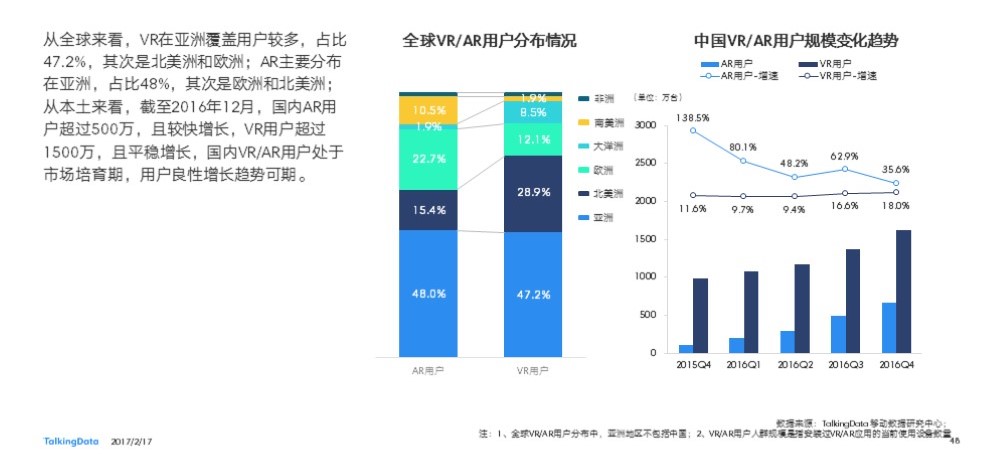

VR/AR在亚洲覆盖用户较多,国内VR/AR用户处于市场培育阶段

人口红利结束,细分行业与技术创新将是未来应用市场的增长点

移动应用市场发展至今,整体可以归纳为模式探索期、互联网服务迁移期、模式爆发期、小众需求挖掘期,在用户刚需基本得到满足、用户应用兴趣下降的当下,细分行业的渗透以及与创新技术的结合,将会成为未来应用市场的增长点。

应用渗透率已达高点,社交及娱乐等大众刚需已经释放完毕

在2016年中,通讯社交仍然是覆盖率与使用率最高的应用类别,而视频、游戏、网络购物类应用同属于大众人群使用率及覆盖率较高的应用类别,社交及娱乐作为移动智能终端用户的刚性需求,用户市场基本释放完毕,市场格局基本稳定。

房产、健康美容等类别应用覆盖率保持增长,新兴行业潜力释放

2016年,通讯社交、视频、音乐等高覆盖率的应用类别增长乏力,行业应用市场基本饱和;受网约车政策影响,出行类应用覆盖率出现了负增长;而房产类应用是2016年中覆盖率增长最为迅猛的应用类别,餐饮、健康美容、教育等消费类型应用覆盖率也在保持增长,细分类别应用的市场潜力正在释放。

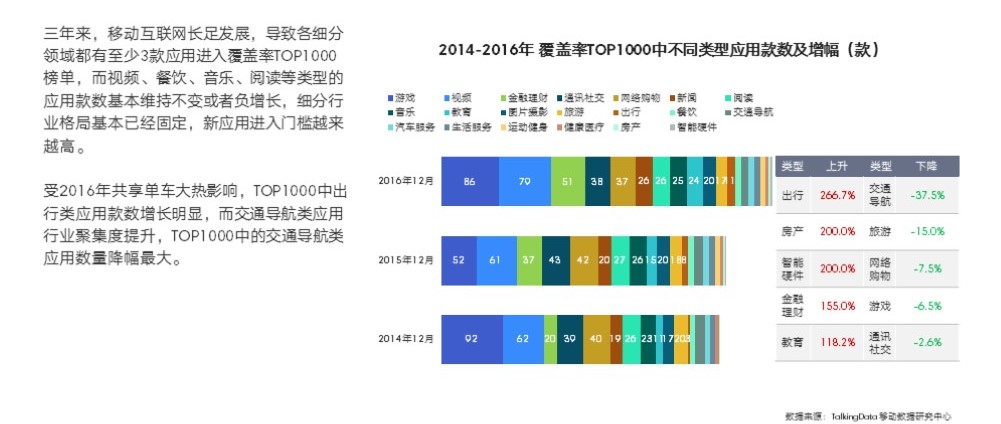

细分行业格局稳定,TOP1000中大部分应用款数维持不变或负增长

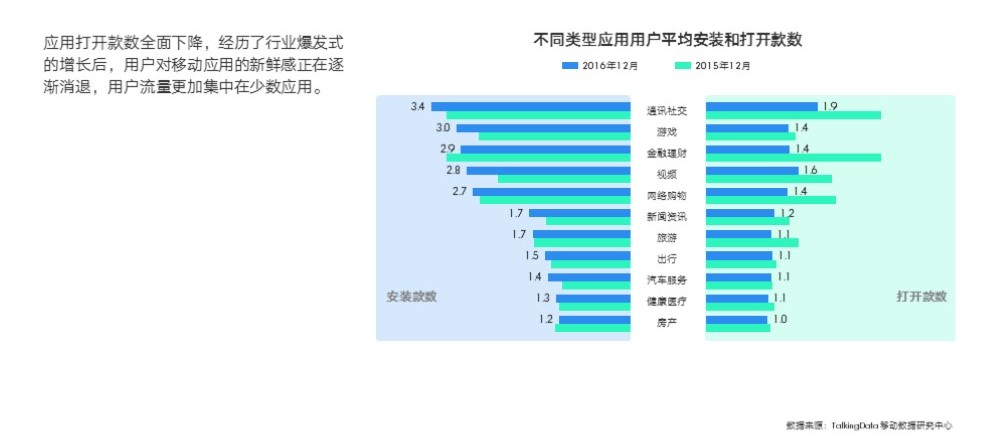

应用打开款数全面下降,用户兴趣向少数应用集中

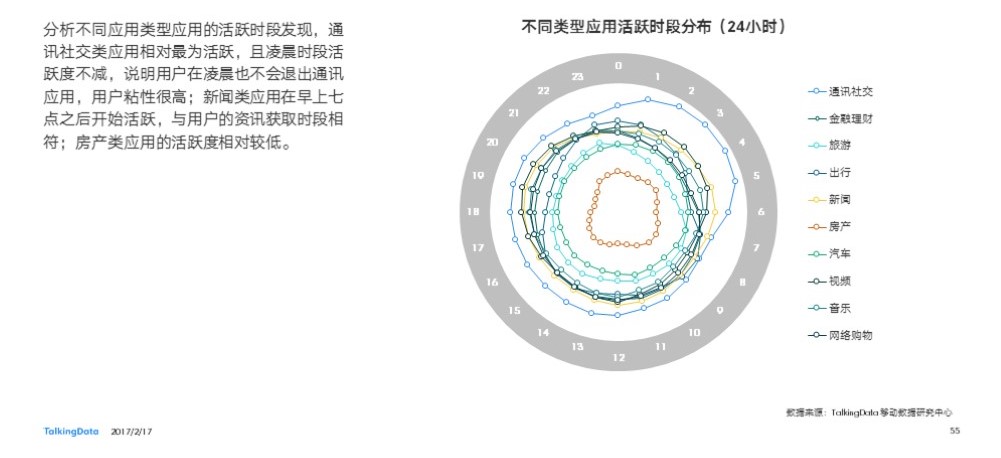

通讯社交全天活跃度普遍较高,传统领域应用使用需求仍可期

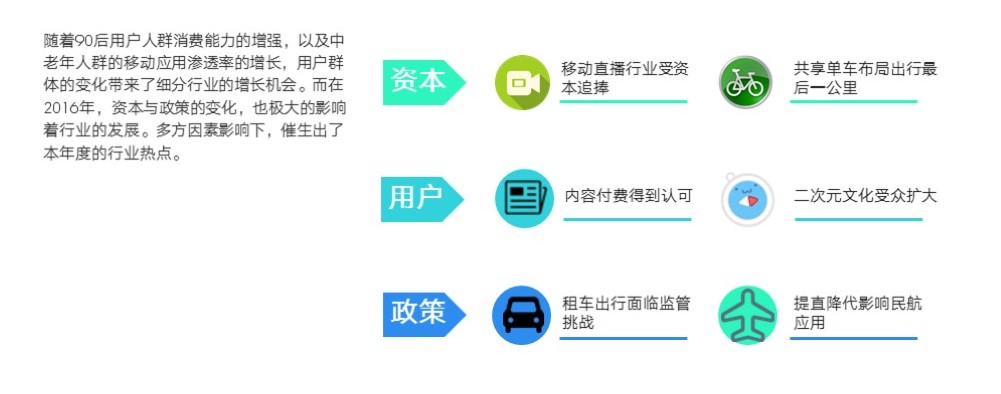

资本、用户群体、行业政策等多方因素催生年度热点

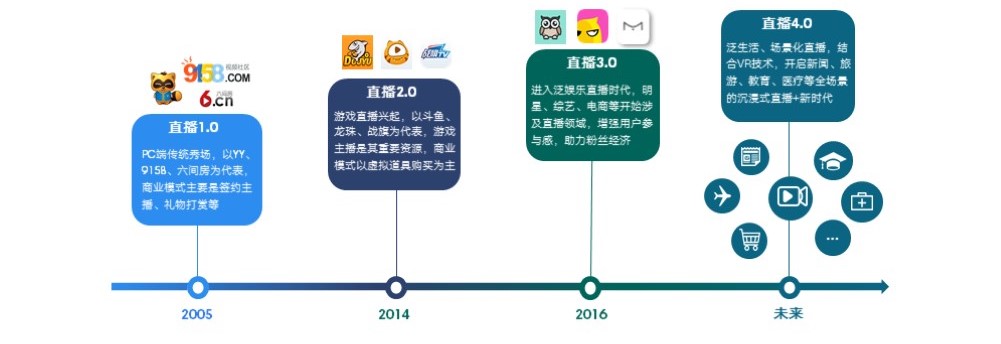

应用场景多样化,视频直播正从泛娱乐时代向泛生活时代迈进

2016年,真人移动视频直播兴起,PC时代传统秀场模式的引入让真人移动视频直播寻找到了最为直接的变现模式,成为了资本追捧的热点。而移动视频直播除了真人直播内容的火爆外,作为一种信息传播形式它可以与电商、综艺、明星等内容结合,以工具的形式嵌入到应用中,由此可以引入更多的生活化内容,成为泛生活化、场景化的直播。

布局出行最后一公里,共享单车市场迎来爆发

共享单车概念由来已久,但在2016年才真正迎来高速发展期,目前市场中有承包市政单车租赁业务的永安行、校园单车共享起家并获得滴滴出行巨额投资的ofo共享单车、获取腾讯投资的的摩拜单车,以及小鸣单车、优拜单车等多家公司在角逐。作为2016年为数不多的投资风口,共享单车在资本的投入下迎来行业爆发。

自媒体内容专业化,视频成未来内容发力方向

自2005年新浪博客上线带火自媒体概念以来,自媒体内容已在中国互联网上存在超过了十一年。从互联网时代的博客、微博,到移动互联网时代的微信公众号、今日头条号,自媒体的价值逐渐得到了体现。在移动视频直播泛生活化的未来,自媒体内容将趋于专业化,视频内容将成为发力方向。

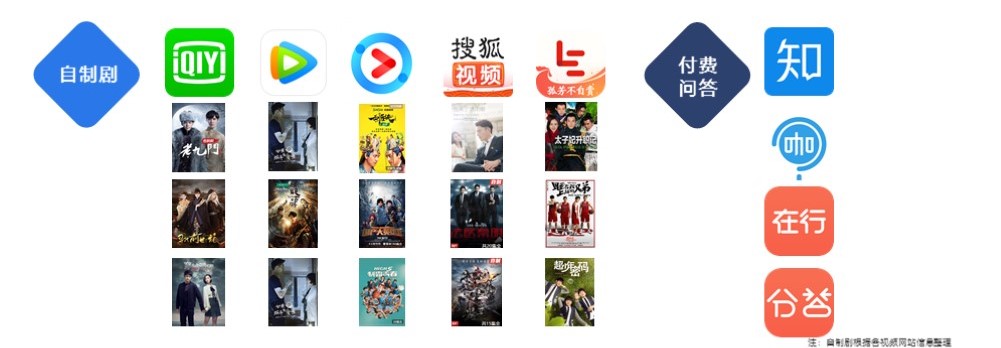

原创与版权得到尊重,内容付费正在被更多人群接受

随着收入水平以及版权意识的提高,内容付费正在被更多人群接受,优质内容的价值得到体现。在视频内容上,各在线视频网站继续在自制剧内容上进行深耕,“PGC内容+付费会员”成为收入增长点;而分答、知乎的值乎+Live功能,则让优质社区内容寻找到了变现途径,付费问答将会帮助优质内容贡献者获取回报。

小众文化受众群体扩大,90后人群偏好开始影响大众

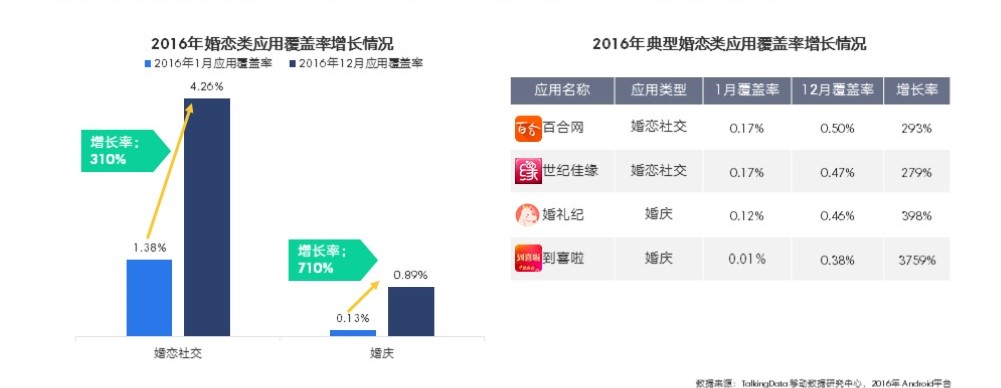

90后人群细分需求释放,移动婚恋应用市场保持增长态势

随着更多的90后步入适婚年龄,更加符合年轻人使用习惯的移动婚恋应用市场规模正在增长,不管是婚恋社交还是婚庆服务,移动婚恋应用的覆盖率在2016年都保持增长态势;90后人群的细分需求正在释放,带动了部分细分应用市场增长。

资本与政策作用下,打车出行行业面临挑战

2016年滴滴出行与Uber中国合并,打车出行应用迎来了又一轮的整合;而从7月的《网络预约出租汽车经营服务管理暂行办法》到年底各城市的细则办法出台,共享打车作为“网络约车”行为正在面临行业的规范化转型;在资本与政策的压力下,通过补贴培养起来的用户习惯面临挑战,打车出行行业告别蛮荒竞争,迎来行业规范化进程。

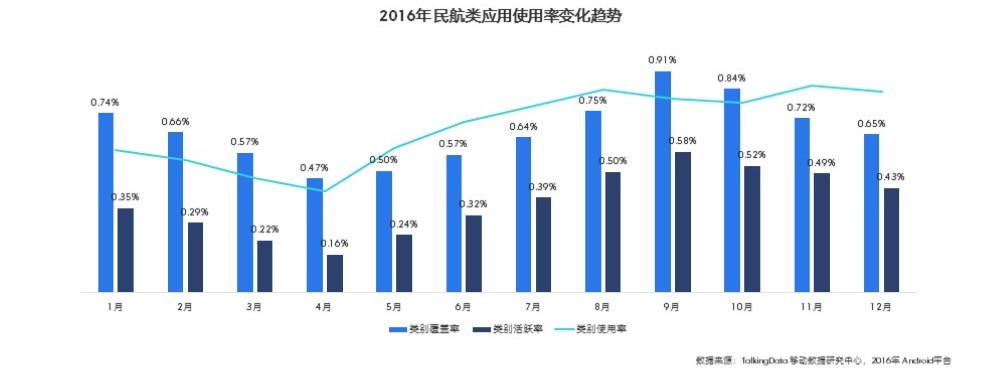

行业环境影响应用市场,民航类应用使用率得到提升

2016年,各航空公司继续致力于提直降代,不再甘于将用户数据与渠道交于各家OTA、代理商。自1月份开始,多家航空公司陆续终止了与主流OTA渠道的合作,致力于通过官方移动应用、官网打造直销渠道。民航类应用使用率在下半年得到稳定提升,用户新的购买习惯正在培养中。

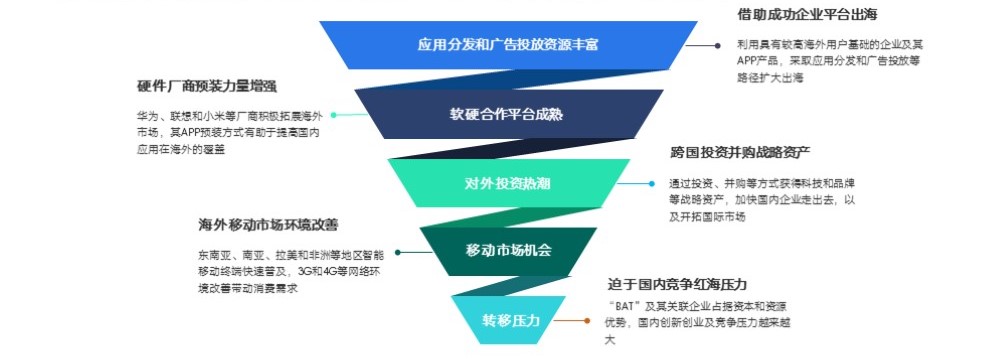

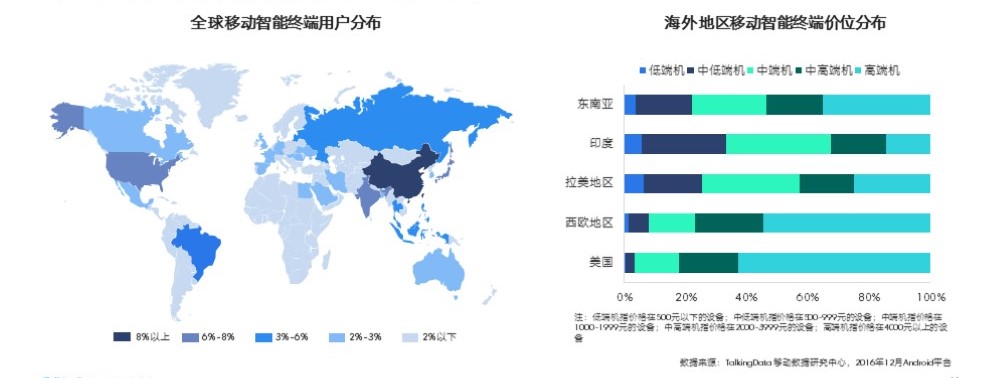

全球移动互联网高速发展为国内应用出海创造更多条件

由于国内移动互联网人口红利接近饱和,未来会有更多的中国移动互联网应用走上“出海”之路,国际化布局将成为趋势,投资将会成为重要布局手段;而国内硬件厂商的出海经验和市场积累,以及分发渠道的合作,将帮助国内应用在国际市场上直面全球竞争,应用内容及服务的本地化将成为竞争关键,文化差异及用户习惯的不同将会是国内应用面临的主要挑战。

东南亚、印度、巴西等新兴市场成国际化布局重点

目前东南亚、印度、巴西等新兴市场智能移动终端以中低端设备为主导,当地移动智能终端市场仍存在较大人口红利与换机红利;小米手机印度市场销售额已超过10亿美元,华为、OPPO等厂商也在积极布局海外市场,而国内的应用厂商也已在海外市场占据一席之地,未来海外新兴市场将是国内移动互联网企业海外布局重点。

头部应用覆盖率优势巨大,流量分发价值凸显

腾讯领先优势稳固,“TAB”格局暂时难以撼动

流量竞争激烈,硬件市场增长带动国产品牌手机官方应用商店

通讯社交类应用TOP 20

通讯社交-匿名社交类应用TOP 20

通讯社交-职场社交类应用TOP 10

通讯社交-婚恋社交类应用TOP 10

移动游戏类应用TOP 20

网络购物类应用TOP 20

网络购物-垂直电商类应用TOP 20

网络购物-海外购物类应用TOP 10

网络购物-娱乐票务类应用TOP 20

金融理财类应用TOP 20

视频类应用TOP 20

视频-直播类应用TOP 20

视频-垂直在线视频类应用TOP 10

视频-短视频类应用TOP 10

旅游类应用TOP 20

旅游-酒店民宿类应用TOP 10

旅游-民航类应用TOP 10

旅游-旅游资讯类应用TOP 10

汽车服务类应用TOP 20

汽车服务-综合资讯类应用TOP 10

汽车服务-汽车交易类应用TOP 10

汽车服务-汽车养护类应用TOP 10

房产类应用TOP 20

新闻类应用TOP 20

出行类应用TOP 20

运动健身类应用TOP 20

综合音乐平台类应用TOP 20

请填写相关信息,以便我们更好的为您推送相关数据报告

- *姓名 姓名不能为空

- *公司 公司不能为空

- *邮箱 邮箱格式不正确

- *手机号 手机号码格式不正确

PRO

PRO