行业报告 > TalkingData-2015年移动金融应用行业数据报告

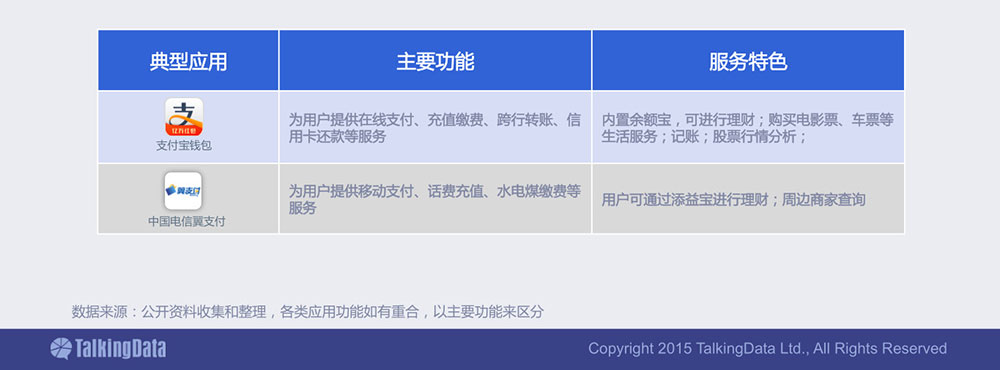

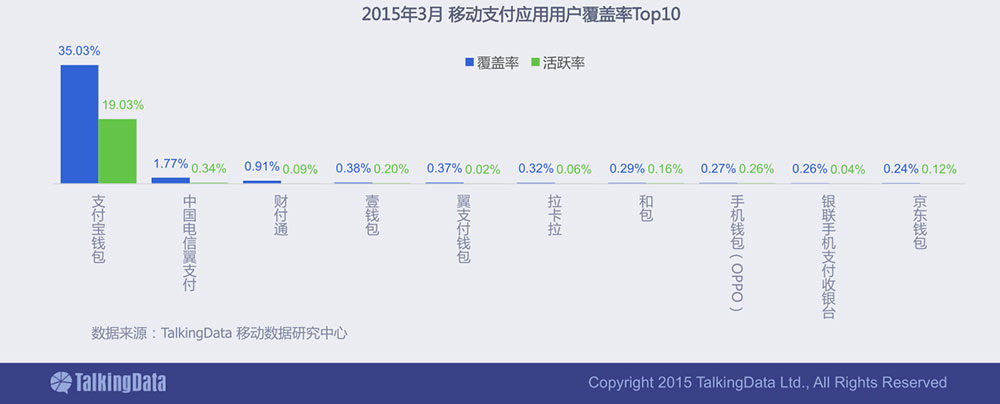

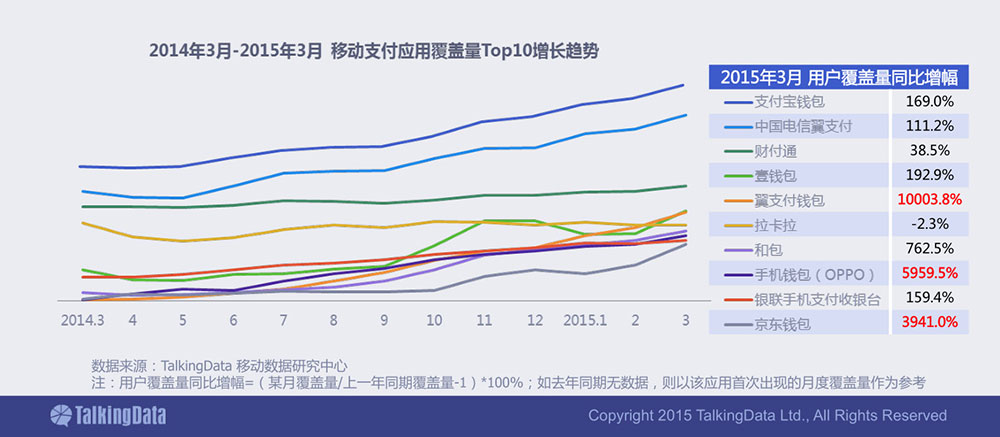

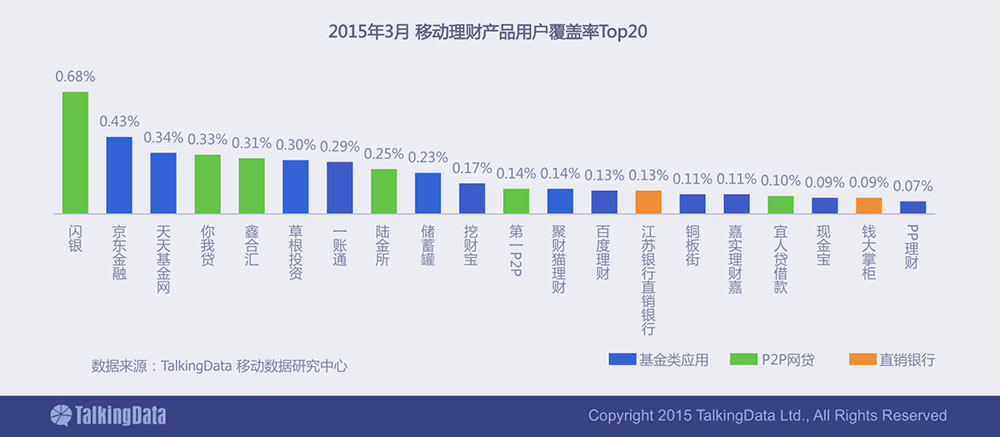

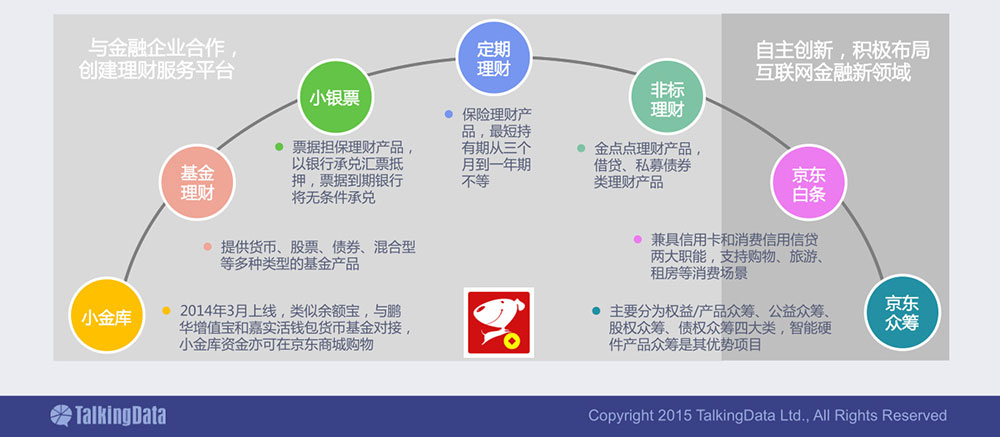

移动金融应用行业图谱

报告说明

请填写相关信息,以便我们更好的为您推送相关数据报告

- *姓名 姓名不能为空

- *公司 公司不能为空

- *邮箱 邮箱格式不正确

- *手机号 手机号码格式不正确

请填写相关信息,以便我们更好的为您推送相关数据报告